Les 4 hommes les plus riches du monde se sont enrichis de 219 millions de dollars en 2020

Alors que l’année a été (...)

Tobin or not Tobin

La meilleure taxe sur le capital reste le salaire

A propos de la taxation des transactions financières annoncée par Nicolas Sarkozy

La meilleure taxe sur le capital reste le salaire

A propos de la taxation des transactions financières annoncée par Nicolas Sarkozy

Avec la proposition de Nicolas Sarkozy d’instaurer une taxe sur les transactions financières dite "Taxe Tobin", l’idée du Président de la république, futur candidat, est de se montrer comme le défenseur de l’intérêt général face à l’hyper puissance financière. Le Président remet de plus sur le devant de la scène, une idée à laquelle le voisin allemand, assez impopulaire dans l’opinion française, ne semble pas vouloir se rallier rapidement. Nicolas Sarkozy veut aussi mieux faire passer la pilule de la "TVA sociale" qui coince, y compris dans une partie de son propre électorat. La taxe sur les transactions financières a vocation à être un marqueur dans la campagne du futur candidat.

Dépassant le simple effet d’annonce et la stratégie purement politicienne du Président candidat, nous proposons de réfléchir aux fondamentaux de ladite taxe. Pour cela, nous reviendrons sur le pourquoi de l’hypertrophie financière, sur la caractérisation des échanges en milieu financier pour ensuite traiter des questions relatives à la mise en œuvre de la taxe.

1. Pourquoi la finance est-elle aujourd’hui hypertrophiée ?

1ère idée fondamentale : la bonne santé de la finance dépend du taux d’exploitation du travail productif dans l’économie réelle.

L’idée répandue est que la finance est toute puissante dans ce monde. Tout le monde en dépendrait, entreprises, États et collectivités, consommateurs/emprunteurs, salariés et elle dicterait la politique à suivre.

Mais la question légitime à se poser est pourquoi et comment la finance a pris une telle importance ?

La finance est la forme monétaire de l’accumulation du capital. La finance représente donc une partie du capital. De fait, si on distingue souvent les capitalistes industriels des capitalistes financiers, sur un plan global, le capital financier et le capital industriel forment un tout : il s’agit de deux facettes du capital.

Si l’une des formes du capital s’hypertrophie, c’est-à-dire croît de manière rapide, c’est bien que le système capitaliste fonctionne. C’est-à-dire que le rapport social de production désormais mondialisé, assis sur le salariat généralisé, permet à une frange très limitée de la population mondiale de pomper la valeur produite par le travail du plus grand nombre. Nous nous limiterons ici à rappeler que seul le travail crée de la valeur (c’est-à-dire de la richesse économique sous forme de biens et de services). Le capitaliste exploite, au sens économique du terme, le travail et prend sa part de richesse.

De l’intensité de l’exploitation du travail productif va donc dépendre la bonne santé du capital. Et plus le taux d’exploitation du travail productif sera important dans l’économie et plus le capital financier pourra croître et s’hypertrophier. La finance n’est donc absolument pas autonome. Sa « pérennité », sa « bonne santé » dépendent, sur longue période, du taux d’exploitation du travail productif dans l’économie réelle. Fondamentalement, la finance se nourrit de l’augmentation de la plus-value produite. Elle la capte en détournant à son avantage les gains de productivité au détriment du travail.

Par exemple, le graphique ci-dessus [1] montre qu’en France et d’après les chiffres de l’INSEE, la baisse de la part des salaires dans la valeur ajoutée (échelle de gauche) a été concomitante avec une hausse des profits distribués sous forme de dividende (en pourcentage de la masse salariale, échelle de droite).

La finance se nourrit de la faiblesse du salaire. Cependant, le capital pour assurer son accumulation doit faire face à deux contraintes : reproduire la force de travail, sinon la richesse ne se crée plus, et trouver des débouchés pour les biens et services produits. Dans les deux cas, il faut suffisamment de salaire ! Concernant les débouchés, on peut dire que jusqu’à la crise de 2008, la consommation des rentiers et le recours massif au crédit pour les ménages ont permis de « faire avec » la faiblesse du salaire et de maintenir la croissance de la consommation. Depuis la crise du crédit [2], la situation est beaucoup plus tendue. D’un côté, relancer la consommation demanderait d’augmenter les salaires, mais de l’autre cela signifierait à courte vue, la baisse du taux de marge des entreprises et la diminution des revenus du capital.

La situation actuelle fait ressortir les contradictions inhérentes au système.

Elles sont aujourd’hui exacerbées et la classe des capitalistes se crispe sur ses acquis en ne voulant rien lâcher. Le choix assumé par l’actuel gouvernement est par exemple de continuer à baisser le salaire que ce soit en remettant en cause la cotisation sociale via la TVA sociale ou en généralisant les « accords salaire contre emploi ».

2de idée fondamentale : la mondialisation capitaliste et la financiarisation qui en résulte, émanent de politiques économiques et sociales coordonnées entre les grands États.

Le monde économique dans lequel nous vivons n’est pas devenu ce qu’il est par hasard et fatalité. Il est le résultat d’une politique. On a tort de dire que la politique est désormais absente du débat. Le système n’est pas mal conçu. Il permet à un petit nombre d’individus de retirer d’énormes bénéfices de l’exploitation du travail productif. Il est donc conçu pour générer des inégalités économiques, sous couvert d’une doctrine libérale très marquée.

Le mouvement est double puisqu’il comprend à la fois une dimension d’extension et d’intensification du degré d’exploitation :

![]() La mondialisation capitaliste a permis d’étendre l’exploitation à de nouveaux territoires comme la Chine, l’Inde… dont certains ont la taille de continents. Jamais, le capital n’a disposé d’un tel prolétariat [3] ! Cette mondialisation permet aussi d’ouvrir de nouveaux champs d’exploitation via les privatisations et la marche forcée vers la marchandisation des services publiques et de la protection sociale dans tous les pays. Le processus d’extension est donc double : il est géographique et sectoriel.

La mondialisation capitaliste a permis d’étendre l’exploitation à de nouveaux territoires comme la Chine, l’Inde… dont certains ont la taille de continents. Jamais, le capital n’a disposé d’un tel prolétariat [3] ! Cette mondialisation permet aussi d’ouvrir de nouveaux champs d’exploitation via les privatisations et la marche forcée vers la marchandisation des services publiques et de la protection sociale dans tous les pays. Le processus d’extension est donc double : il est géographique et sectoriel.

![]() La mondialisation capitaliste permet d’intensifier l’exploitation dans l’ensemble des pays et en particulier les pays développés de l’OCDE : la période est à la régression sociale, de plus en plus assumée politiquement via la mise en œuvre de politiques de rigueur. Dans un contexte qui lui est favorable, le capital a exigé et a obtenu des politiques la suppression de tous les obstacles à sa libre circulation : dérégulation, désintermédiation et décloisonnement font que les contraintes imposées aux acteurs de la finance ont considérablement été réduites. Ces acteurs peuvent ainsi se lancer dans une chasse à la plus-value au niveau mondial.

La mondialisation capitaliste permet d’intensifier l’exploitation dans l’ensemble des pays et en particulier les pays développés de l’OCDE : la période est à la régression sociale, de plus en plus assumée politiquement via la mise en œuvre de politiques de rigueur. Dans un contexte qui lui est favorable, le capital a exigé et a obtenu des politiques la suppression de tous les obstacles à sa libre circulation : dérégulation, désintermédiation et décloisonnement font que les contraintes imposées aux acteurs de la finance ont considérablement été réduites. Ces acteurs peuvent ainsi se lancer dans une chasse à la plus-value au niveau mondial.

Et le capital est allé jusqu’à obtenir aussi la privatisation du service de création monétaire au profit des banques commerciales. La création de monnaie devient un pur outil lucratif et orientable vers la spéculation sur les devises, les titres de dette publique, les titres d’entreprises, les matières premières, l’immobilier… La mondialisation capitaliste s’est aussi caractérisée par une défiscalisation des revenus du capital : une véritable « machine à défiscaliser » à été mise en place, selon l’expression de Vito Tanzi lorsqu’il était Directeur du département des affaires fiscales au FMI. On peut par exemple l’observer au travers de l’évolution du taux d’imposition des sociétés dans le monde et en particulier dans l’Union Européenne de 1993 à 2010 [4].

Aujourd’hui, les États semblent se trouver désarmés face à la finance. Cette situation n’est pourtant pas une fatalité qui se serait abattue sur eux et sur les peuples. Déréglementer, c’est aussi une politique ! Quand on dit que les grands dirigeants de la planète ont toujours du mal à se mettre d’accord, c’est faux ! Ils ont su mettre en place et coordonner une politique économique cohérente du point de vue du capital.

Ce constat doit nous amener d’une certaine manière à l’optimisme puisqu’une politique économique coordonnée a donc déjà existé et à été mise en œuvre. Reste maintenant à en imposer une plus favorable aux travailleurs !

2. Caractéristiques des échanges en milieu financier

Les échanges monétaires dans l’économie réelle valident la valeur de marchandises et de services produits par le travail. Je paie un kilo de tomate, je paie une table, une coupe de cheveux… autant de richesses produites par le travail et dont la valeur est validée par un échange monétaire. Sur un territoire, lorsqu’on fait la somme de cette richesse économique produite on obtient le Produit Intérieur Brut (PIB). Ce même Produit fait l’objet d’une répartition entre le travail et le capital.

Au bout du bout, les conditions de vie d’une personne vont dépendre de sa possibilité d’avoir accès aux richesses produites. La plupart d’entre nous accède plus ou moins bien à cette richesse selon le niveau du salaire perçu ; d’autres y accèdent par la rente, l’intérêt, le dividende… revenus du capital. Une petite part d’entre nous accède à cette richesse produite en accumulant du capital financier, c’est-à-dire un portefeuille de droits sur la valeur produite.

Les échanges sur les marchés financiers portent sur ces droits qui prennent la forme d’actions, d’obligations, de SICAV, de produits financiers dérivés, de« droits à polluer », de titres de dette, de devises [5]…

Les institutions financières qui gèrent les portefeuilles s’échangent ces droits entre elles. Elles « spéculent » sur la valeur future des droits et des devises : cette valeur future est in fine appréciée en fonction de la capacité estimée d’un « droit » à s’exercer sur l’économie réelle, c’est-à-dire à en extraire de la valeur. Par exemple, les actions d’une société qui promet le versement durable d’importants dividendes vont être très recherchées par les agents financiers.

Chaque acteur de la finance vise à accumuler « les meilleurs droits sur la valeur », ceux à plus fort potentiel, ceux qui auront le meilleur rendement, ceux qui rapporteront le plus de dividendes, le plus d’intérêts… et ceux pour lesquels la spéculation est la plus juteuse. Chacun tente d’anticiper les baisses comme les hausses…

La finance multiplie les échanges entre ses institutions : banques, fonds de couverture, fonds de pension, assurances, etc. jusqu’à créer des bulles spéculatives. Ces échanges sur du capital fictif, des droits sur la valeur, provoquent des gains et des pertes, qui globalement aux bornes de l’ensemble des agents financiers sont nuls. En permanence certains gagnent quand d’autres perdent dans un monde où l’objectif de tous est d’obtenir un rendement supérieur à la moyenne du marché ! Ce qui est logiquement impossible ! Tout le monde ne peut pas être satisfait.

Ainsi, la finance peut croire qu’elle assure elle-même sa propre liquidité mais en réalité tout cela est fictif. Tant que l’échange de titres est possible, tant qu’un vendeur trouve un acheteur alors les plus-values sont réalisables. La spéculation en enrichit certains, sans pour autant produire de valeur. Tout cela fait oublier que, pour qu’au global et sur une longue période la finance croisse, il faut qu’elle soit en mesure de tirer toujours plus de valeur de l’économie réelle : par exemple en soutirant 50 milliards d’intérêts des titres de dette publique de l’Etat français en 2012 ou en recevant 35,6 milliards d’euros de dividendes et 10 milliards d’euros de rachats d’actions des groupes du CAC40 en 2011 [6], etc. La finance reste dépendante de l’économie réelle. Elle dépend du rapport d’exploitation. Gardons en tête notre première idée fondamentale.

Les transactions financières sont les échanges monétaires de droits (devises, actions, obligations…) entre agents financiers. Le niveau des transactions financières est largement supérieur à celui des transactions réalisées dans l’économie réelle. Plus de 70 fois supérieur ! Les agents de la finance ne cessent de s’échanger des « droits » et de spéculer sur leur valeur future. Le nombre d’opérations donne donc le tournis ! De ce point de vue, la finance semble prendre le pas sur l’économie réelle. Mais c’est un mirage ! En réalité, une bataille de chien sévit entre financiers pour acheter au bon moment les meilleurs droits de tirage sur la valeur. Si la finance est frénétique et exaltée (que d’énergie en effet dépensée par ses agents dans les salles de marché !), c’est avant toute chose parce qu’elle estime que l’économie réelle va continuer à l’alimenter, c’est-à-dire que le taux de profit dans l’économie va rester élevé. Autrement dit, que l’exploitation du travail productif va continuer de s’étendre et de s’intensifier.

3. Des échanges de plus en plus rapides et dématérialisés

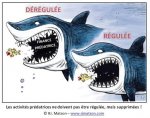

Une partie de plus en plus importante des échanges financiers échappe au contrôle des autorités de régulation. Si la City de Londres ou la bourse de Singapour concentrent autant d’échanges financiers, c’est parce que les contraintes et le contrôle y sont moins importants qu’à Paris ou à Francfort par exemple. Mais la finance pratique aussi de manière croissante des opérations qualifiées d’off-shore c’est-à-dire hors des grandes places financières. L’ingénierie financière crée des parades pour échapper aux contrôles.

Les échanges financiers sont réalisés sur des marchés dits régulés (bourse de Paris, New York…) mais aussi de plus en plus sur des marchés non régulés : paradis fiscaux, chambres privées de compensation comme le désormais célèbre Clearstream, échanges de gré à gré, etc. La finance a aussi créé des plateformes complètement dématérialisées pour réaliser des échanges qui concentreraient maintenant la majeure partie des transactions financières. Fragmentés, dématérialisés, les échanges seraient de moins en moins contrôlables.

La finance est High-tech et utilise les outils les plus sophistiqués. Les ordres d’échanges sont gérés par des logarithmes informatiques afin d’arbitrer dans la milliseconde sur des titres. On achète à terme, on achète sur la base de plus-values non encore effectives… on achète avec de l’argent que l’on n’a encore pas… que d’innovations, que d’imagination, que de matière grise utilisées à des tâches sans réelle valeur ajoutée ! Mais si le développement de l’ingénierie financière est débridé c’est surtout parce que le législateur a décidé de lâcher la bride, d’abolir la plupart des contraintes réglementaires.

4. Une taxe sur les transactions financières pour quoi faire ?

C’est dans ce contexte que Nicolas Sarkozy reprend à son compte l’idée générale de taxer les transactions financières.

Cette idée n’est pas nouvelle. On l’attribue souvent à James Tobin, prix Nobel d’économie, suite à ses propositions formulées en 1972. Il est important de souligner que Tobin n’est pas un anticapitaliste. Sa proposition avait un simple objectif de régulation des échanges de devises suite à la montée en puissance de la spéculation au début des années 70. Rien de révolutionnaire donc. Tobin a même tenu à distinguer sa proposition d’origine de celles formulées par ceux qui ensuite ont repris à leur compte l’idée d’une telle taxe ; en France par exemple l’Association Attac.

4.1. L’objectif de la Taxe

Quel est l’objectif que l’on fixe à une telle taxe ?

Première chose, la taxe sur les transactions financières porte sur les dites transactions et n’a pas pour objectif d’interférer sur le niveau fondamental du partage des richesses entre salaire et profit dans l’économie réelle. Ainsi, la taxe sur les transactions financières ne remonte pas à la source du problème. Nous y reviendrons en conclusion. C’est pourquoi d’ailleurs, de notre point de vue, elle peut être prônée par Nicolas Sarkozy. D’une certaine manière, on prend acte du partage des richesses favorable au capital (au détriment du salaire) et on propose d’apporter quelques corrections. On laisse ainsi intact le niveau d’exploitation du travail productif et pour le capital il s’agit bien là d’un acquis essentiel.

Cette précision étant faite, deux points de vue sont à distinguer concernant l’objectif de la taxe :

![]() Une taxe sur les transactions financières aurait pour but de réguler les dites transactions. C’est la théorie du « grain de sable ». Comme la fréquence des transactions financières est très grande et que les plus-values réalisées par chaque agent à chaque transaction sont très faibles, il suffirait d’appliquer un taux très bas sur chaque transaction réalisée pour en réguler le nombre. Se faisant, les agents de la finance auraient moins d’intérêt à spéculer à court terme. Dans ce cas, la mise en œuvre de la taxe aurait pour conséquence de baisser le nombre des transactions et donc progressivement de limiter les montants levés via cette taxe.

Une taxe sur les transactions financières aurait pour but de réguler les dites transactions. C’est la théorie du « grain de sable ». Comme la fréquence des transactions financières est très grande et que les plus-values réalisées par chaque agent à chaque transaction sont très faibles, il suffirait d’appliquer un taux très bas sur chaque transaction réalisée pour en réguler le nombre. Se faisant, les agents de la finance auraient moins d’intérêt à spéculer à court terme. Dans ce cas, la mise en œuvre de la taxe aurait pour conséquence de baisser le nombre des transactions et donc progressivement de limiter les montants levés via cette taxe.

![]() Pour d’autres spécialistes, il serait illusoire de penser qu’on va réguler le rythme des échanges via une telle taxe : « Il existe d’autres instruments plus efficaces pour cela (renforcer les normes prudentielles, limiter l’accès à certains marchés et/ou à certains intervenants, scinder les activités, etc.). L’objectif de la taxe est aujourd’hui ramené à sa plus simple expression : collecter des fonds » [7]. Si ce n’est pas pour réguler les échanges financiers, la taxe aurait donc pour objectif de générer et de pérenniser de nouvelles ressources fiscales. C’est comme cela qu’elle est présentée au niveau de la Communauté Européenne.

Pour d’autres spécialistes, il serait illusoire de penser qu’on va réguler le rythme des échanges via une telle taxe : « Il existe d’autres instruments plus efficaces pour cela (renforcer les normes prudentielles, limiter l’accès à certains marchés et/ou à certains intervenants, scinder les activités, etc.). L’objectif de la taxe est aujourd’hui ramené à sa plus simple expression : collecter des fonds » [7]. Si ce n’est pas pour réguler les échanges financiers, la taxe aurait donc pour objectif de générer et de pérenniser de nouvelles ressources fiscales. C’est comme cela qu’elle est présentée au niveau de la Communauté Européenne.

4.2. Ce sur quoi porte la taxe (« L’assiette »)

L’autre point qui est en débat porte sur l’assiette de la taxe, c’est-à-dire la nature des transactions financières qui seraient imposées. Tobin limitait sa proposition à la spéculation sur les devises.

Mais le champ de la finance et la nature des produits échangés sont immenses. Surtout, la faiblesse de la réglementation permet à la finance de limiter les traces laissées par la plupart des transactions réalisées. La mise en œuvre d’une taxe sur les transactions financières portant sur l’ensemble des produits financiers échangés nécessite d’abord la mise en œuvre de règles et de contraintes de traçabilité. Dans l’absolu, il faudrait contraindre les opérateurs financiers à réaliser tous leurs échanges sur des marchés réglementés ce qui n’est absolument pas le cas aujourd’hui.

Il y a donc fort à parier que l’assiette de la taxe ne sera pas déterminée ex-ante par le législateur mais ex-post, en portant seulement sur les transactions qu’il est possible de tracer et d’identifier. Le problème est alors que la majeure partie des transactions spéculatives en serait ainsi protégée.

4.3. Quel taux ?

Généralement, ceux qui prônent l’instauration d’une taxe sur les transactions partent du principe de l’application d’un taux faible d’imposition compris entre 0,05% et 1% au grand maximum. Au-delà, le taux aurait un effet contreproductif en ne limitant pas seulement les échanges spéculatifs mais également les échanges financiers considérés comme étant indispensables au bon fonctionnement de l’économie [8]. D’autres proposent la mise en œuvre de taux différenciés : très élevés pour les opérations purement spéculatives, très faibles pour les autres. Fondamentalement le présupposé est alors de pouvoir faire une distinction claire entre les transactions spéculatives et les autres. Pas facile !

4.4. Qui taxe, qui collecte, qui profite de la taxe ? Le processus engagé au niveau européen

Le modèle idéal présenté par les supporters d’une taxe sur les transactions financières serait celui d’une taxe mondialisée, c’est-à-dire appliquée de la même manière partout. Elle serait collectée par les États pour ensuite être affectée à des projets de développement internationaux.

Plus modestement, le projet pourrait concerner une zone économique comme l’Union Européenne. Mais alors, outre que les partenaires de la zone Euro ont déjà du mal à se mettre d’accord, il faudrait surtout convaincre la Grande Bretagne de l’appliquer. En effet, la City de Londres concentre la majeure partie des échanges financiers en Europe. Cela pour une bonne raison : la finance y est plus tranquille qu’ailleurs.

Un pays peut-il mettre en œuvre seul une telle taxe ? « oui ». Mais alors sa portée serait encore plus limitée. La Suède a essayé sans grand succès et s’est résignée à l’abandonner.

4.5. Le processus engagé au niveau européen

En juin 2011, la Commission avançait l’idée d’un taux compris entre 0,01 et 0,001% de la valeur des transactions rapportant entre 30 et 50 milliards d’euros par an au budget de l’Europe. Une résolution du parlement de Strasbourg fixe un objectif de recettes à terme de 200 milliards d’euros avec un taux passant à 0,05% [9]. L’Assemblée Nationale en France a approuvé la résolution européenne le 14 juin 2011 en précisant ses ambitions concernant l’assiette de la taxe : toutes les transactions boursières et non boursières, titres, obligations, et produits dérivés, de même que toutes les transactions sur le marché des changes.

4.6. La taxation des transactions financières en France : retour sur l’annonce de Nicolas Sarkozy

Dans son allocution du dimanche 29 janvier, Nicolas Sarkozy a annoncé la mise en place d’une « taxe boursière » à compter du 1er août 2012. Le taux serait plus important que les préconisations communautaires puisqu’il serait de 0,1%. La taxation concernerait les transactions sur les actions, celles sur les dérivés (comme les CDS) et le « trading haute fréquence » (les échanges automatisés à la microseconde). La taxe serait acquittée par les acheteurs.

Le gouvernement espère que cette taxe rapportera 1 milliard d’euros. Ces recettes seraient affectées à la réduction des déficits publics et non à compenser la baisse des cotisations sociales patronales comme cela a été dit au départ [10].

Pour un taux plutôt haut (par rapport à d’autres préconisations) la recette attendue est plutôt faible. C’est que l’assiette est réduite puisqu’il est précisé que la taxe porterait sur « les acquisitions à titre onéreux de titres admis sur les marchés réglementés d’entreprises dont le siège social est en France ». Ne seraient taxés que les échanges portant sur des titres de sociétés dont le siège est en France. L’argument est qu’il ne faut pas dissuader les sociétés étrangères de venir se faire coter sur le marché parisien.

De plus, la taxation sur le « trading haute fréquence », sans réglementation et action coordonnée avec le Royaume Uni reste un vœu pieux ! En effet, en Europe, comme nous l’avons dit, c’est la City de Londres qui concentre la majeure partie des échanges. Et David Cameron a réaffirmé sa farouche opposition à une taxation de ce type sur le territoire du Royaume-Uni. On remarquera que la spéculation sur les devises et sur les obligations d’Etat ou d’entreprises ne seraient pas soumise à la taxe.

Concernant les devises, on peut s’interroger sur le pourquoi de cette restriction. En fait, le 13 décembre 2001, à l’initiative du gouvernement de Lionel Jospin, une loi sur les transactions sur les devises avait été votée par le parlement. Faisant partie du Code Général des Impôts, elle n’a pourtant jamais été appliquée. Son dernier alinéa prévoit en effet que : « Le décret mentionné ci-dessus prend effet à la date à laquelle les Etats membres de la Communauté Européenne auront dû achever l’intégration dans leur droit interne des mesures arrêtées par le Conseil prévoyant l’instauration, dans l’ensemble des Etats membres, d’une taxe sur les transactions sur devises ».

Ça n’a jamais été fait !

5. En guise de conclusion

La politique économique menée par les gouvernements successifs depuis le début des années 70 a mené à contenir les salaires par une politique de rigueur et au contraire à lâcher les brides du capital. La finance s’est développée sur ce rapport d’exploitation. Les gouvernements ont délibérément déréglementé la finance et défiscalisé les revenus du capital. La finance, grenier à grain du capital, se porte bien d’abord parce que le flux de richesse nourrit de mieux en mieux le capital au détriment du travail. L’État, comme gouverné actuellement, n’a pas l’intention de reprendre de la main gauche ce qu’il a donné de la main droite. Il le laissera penser par des mesures comme celles annoncées par Nicolas Sarkozy le 29 janvier. Mais ne soyons pas dupes !

La finance n’est pas hypertrophiée parce qu’elle spécule. Elle spécule parce qu’elle est hypertrophiée. Pourquoi l’est-elle ? Parce que le taux d’exploitation du travail productif est historiquement haut depuis les années 80.

Aujourd’hui, le monde est en train de supporter un trop plein de profit et un trop peu de salaire mais, au lieu de prendre le taureau par les cornes, on tente de lui planter quelques banderilles qui au mieux ressemblent à des aiguilles à tricoter. La proposition de Nicolas Sarkozy ne va pas plus loin. Et quand le taureau de la finance a découvert son torero, il n’a pas dû être impressionné. Il s’est notamment rappelé que le courageux avait un moment promis la fin des paradis fiscaux !

Plus sérieusement, une taxe sur les transactions financières devrait au minimum faire partie d’un « train de mesures ». Elle n’a de sens que si elle s’insère dans un ensemble cohérent de mesures de politique économique et fiscale. C’est d’ailleurs de la sorte qu’une association comme Attac la conçoit sans aller aussi loin que nous pourrions l’envisager.

De notre point de vue, s’il faut passer par une telle taxe pour inverser un processus trop favorable au capital, la perspective est autrement plus intéressante. Mais alors, par cohérence, il faut intégrer d’autres éléments qui demandent de rentrer en conflit ouvert avec la partie adverse : pouvoir de contrôle et transparence fiscale obligent.

Pour le moins :

![]() Revenir sur la déréglementation de la finance ; réinstaurer des règles, monter des cloisons entre les différentes institutions et mettre à bas la doctrine libérale de « libre circulation » qui n’est qu’un fardeau pour le travail.

Revenir sur la déréglementation de la finance ; réinstaurer des règles, monter des cloisons entre les différentes institutions et mettre à bas la doctrine libérale de « libre circulation » qui n’est qu’un fardeau pour le travail.

![]() Interdire aux institutions financières qui ont pignon sur rue et à leurs filiales de réaliser des transactions dans des paradis fiscaux, des chambres de compensation privées ou des plateformes virtuelles non réglementées.

Interdire aux institutions financières qui ont pignon sur rue et à leurs filiales de réaliser des transactions dans des paradis fiscaux, des chambres de compensation privées ou des plateformes virtuelles non réglementées.

![]() Engager un processus de socialisation de la création monétaire pour qu’elle ne soit plus un instrument lucratif au service des banques commerciales.

Engager un processus de socialisation de la création monétaire pour qu’elle ne soit plus un instrument lucratif au service des banques commerciales.

![]() Refiscaliser les revenus du capital.

Refiscaliser les revenus du capital.

![]() Et surtout, tarir le flux à la source en menant une politique favorable au salaire. Remettre ainsi en cause le rapport d’exploitation tel qu’il est.

Et surtout, tarir le flux à la source en menant une politique favorable au salaire. Remettre ainsi en cause le rapport d’exploitation tel qu’il est.

Via des propositions comme la taxation des transactions financières, on cherche à corriger un peu les inégalités générées par le système. Mais si l’on veut être efficace, alors il convient de rappeler que la meilleure taxe sur le capital est encore le salaire !

Lilian Brissaud, directeur de CIDECOS.

Droit d’Alerte n°15

(2002) Lenin (requiem), texte de B. Brecht, musique de H. Eisler

(2002) Lenin (requiem), texte de B. Brecht, musique de H. Eisler